In der Folge fassen wir kurz die wichtigsten geplanten Neuerungen laut Entwurf des Haushaltsgesetzes 2021 zusammen. Weiters finden Sie einige weitere wichtige Hinweise zum Jahresende.

Verlängerung der Steuergutschrift für neue Investitionen

Der aktuelle Entwurf zum Haushaltsgesetz 2021 (es kann noch Änderungen geben) sieht für Unternehmer und Freiberufler eine Erweiterung der bisherigen Investitionsförderung vor und zwar sowohl für die normalen Neuinvestitionen als auch für die intelligenten oder digitalen Maschinen und Anlagen laut Industrie 4.0. Die Neuerung betreffen die zeitliche Verlängerung, die Erhöhung des Bonus und die Verkürzung der Verrechnungsdauer.

Die Neuerungen sollen bereits für Neuinvestitionen ab 16. November 2020 und bis zum 31. Dezember 2022 gelten.

Das Steuerguthaben für normale Sachanlagen und Software im Zeitraum vom 16. November 2020 bis zum 31. Dezember 2021 soll für Ankäufe von bisher 6 Prozent auf 10 Prozent erhöht werden (ab 2022 wieder 6 Prozent) und die Verrechnungsdauer soll von fünf auf drei Jahre gekürzt werden. Die erste Verrechnung des Steuerguthabens darf bereits im Jahr der Anschaffung bzw. Vernetzung (bei Industrie 4.0) erfolgen. Für Freiberufler und Kleinunternehmer mit Umsatzerlösen bis zu Euro 5 Mio. soll die Verrechnung sogar als einmaliger Betrag (ohne Aufteilung auf drei Jahre) vorgesehen werden.

Beispiel: Ankauf einer neuen Maschine im Jahr 2021 zu einem Wert von Euro 100.000 durch einen Kleinunternehmer (Umsatz bis zu Euro 5. Mio.), so kann im gleichen Jahr ein Steuerguthaben von Euro 10.000 im Zahlungsvordruck F24 mit anderen Steuern oder Sozialabgaben verrechnet werden.

Eine notwendige Voraussetzung für die Beanspruchung des Steuerguthabens ist weiterhin, dass in den Rechnungen und anderen Dokumenten ausdrücklich auf die folgende Förderbestimmung Bezug genommen wird.

Die Neuerungen sollen bereits für Neuinvestitionen ab 16. November 2020 und bis zum 31. Dezember 2022 gelten.

Das Steuerguthaben für normale Sachanlagen und Software im Zeitraum vom 16. November 2020 bis zum 31. Dezember 2021 soll für Ankäufe von bisher 6 Prozent auf 10 Prozent erhöht werden (ab 2022 wieder 6 Prozent) und die Verrechnungsdauer soll von fünf auf drei Jahre gekürzt werden. Die erste Verrechnung des Steuerguthabens darf bereits im Jahr der Anschaffung bzw. Vernetzung (bei Industrie 4.0) erfolgen. Für Freiberufler und Kleinunternehmer mit Umsatzerlösen bis zu Euro 5 Mio. soll die Verrechnung sogar als einmaliger Betrag (ohne Aufteilung auf drei Jahre) vorgesehen werden.

Beispiel: Ankauf einer neuen Maschine im Jahr 2021 zu einem Wert von Euro 100.000 durch einen Kleinunternehmer (Umsatz bis zu Euro 5. Mio.), so kann im gleichen Jahr ein Steuerguthaben von Euro 10.000 im Zahlungsvordruck F24 mit anderen Steuern oder Sozialabgaben verrechnet werden.

Eine notwendige Voraussetzung für die Beanspruchung des Steuerguthabens ist weiterhin, dass in den Rechnungen und anderen Dokumenten ausdrücklich auf die folgende Förderbestimmung Bezug genommen wird.

|

„Güter/beni Art. 1 co. 184-194 Legge 27.12.2019 n. 160“

|

Mit den Auskünften Nr. 438 und 439 vom 5. Oktober 2020 hat die Einnahmenagentur endlich bestätigt, dass dieser Vermerk in den elektronischen Rechnungen unter Umständen auch nachträglich durch Ausdruck auf Papier und händischer Anmerkung oder mittels Stempel ergänzt werden darf (soweit möglich sollte der Verweis jedoch weiterhin bereits durch den Lieferanten direkt in der elektronischen Rechnung angegeben werden).

Für die intelligenten oder digitalen Maschinen und Geräte (Industrie 4.0) soll das Steuerguthaben von 40 Prozent auf 50 Prozent angehoben werden (50 Prozent für Investitionen bis zu max. Euro 2,5 Mio. – 30 Prozent für Investitionen zwischen Euro 2,5 Mio. bis zu Euro 10 Mio.). Für die Beantragung des Guthabens im Ausmaß von 50 bzw. 30 Prozent muss auch eine eigene Meldung an das MISE gemacht werden (Details müssen noch vom MISE veröffentlicht werden). Übersteigt der Einzelwert der Investition den Betrag von Euro 300.000, benötigt man ein beeidetes Gutachten eines zugelassenen Technikers. Um bei eventuellen Steuerkontrollen kein Risiko einzugehen, empfehlen wir weiterhin das Einholen eines beeideten Gutachtens auch bei Investitionen unter Euro 300.000, auch wenn eine Eigenerklärung des gesetzlichen Vertreters ausreichen würde.

Förderbar ist die Anschaffung (auch mittels Leasing) von neuen beweglichen materiellen Anlagegütern und Software (neu). Davon ausgenommen sind Immobilien, andere Anlagegüter mit einem Abschreibungssatz von weniger als 6,5 Prozent und die Personenkraftwagen (PKW). Für Lastkraftwagen (LKW) und andere Transportfahrzeuge darf das Steuerguthaben hingegen weiterhin beansprucht werden.

Die Investitionsgüter müssen mindestens bis zum 31.12. des 2. Folgejahres nach der Anschaffung im Betrieb bleiben – bei einem vorherigen Verkauf muss der genutzte Verrechnungsbetrag rückerstattet werden.

Für die intelligenten oder digitalen Maschinen und Geräte (Industrie 4.0) soll das Steuerguthaben von 40 Prozent auf 50 Prozent angehoben werden (50 Prozent für Investitionen bis zu max. Euro 2,5 Mio. – 30 Prozent für Investitionen zwischen Euro 2,5 Mio. bis zu Euro 10 Mio.). Für die Beantragung des Guthabens im Ausmaß von 50 bzw. 30 Prozent muss auch eine eigene Meldung an das MISE gemacht werden (Details müssen noch vom MISE veröffentlicht werden). Übersteigt der Einzelwert der Investition den Betrag von Euro 300.000, benötigt man ein beeidetes Gutachten eines zugelassenen Technikers. Um bei eventuellen Steuerkontrollen kein Risiko einzugehen, empfehlen wir weiterhin das Einholen eines beeideten Gutachtens auch bei Investitionen unter Euro 300.000, auch wenn eine Eigenerklärung des gesetzlichen Vertreters ausreichen würde.

Förderbar ist die Anschaffung (auch mittels Leasing) von neuen beweglichen materiellen Anlagegütern und Software (neu). Davon ausgenommen sind Immobilien, andere Anlagegüter mit einem Abschreibungssatz von weniger als 6,5 Prozent und die Personenkraftwagen (PKW). Für Lastkraftwagen (LKW) und andere Transportfahrzeuge darf das Steuerguthaben hingegen weiterhin beansprucht werden.

Die Investitionsgüter müssen mindestens bis zum 31.12. des 2. Folgejahres nach der Anschaffung im Betrieb bleiben – bei einem vorherigen Verkauf muss der genutzte Verrechnungsbetrag rückerstattet werden.

Verlängerung der Begünstigungen für Wiedergewinnung und energetische Sanierung

Die steuerlichen Begünstigungen für die Wiedergewinnung von Wohnungen (50 Prozent) und für die energetische Sanierung (50 bzw. 65 Prozent) sollen für ein Jahr bis Ende 2021 verlängert werden. Verlängert werden soll auch der Fassadenbonus von 90 Prozent sowie der Möbel-Bonus für Einrichtungen und der Grün-Bonus für Gärten.

Noch keine klaren Informationen gibt es zur geforderten Verlängerung des Superbonus von 110 Prozent (siehe dazu unser Rundschreiben Nr. 21 vom 24.09.2020), welche laut derzeitigem Stand, mit Ende 2021 auslaufen würde – es ist wohl auch hier mit einer Verlängerung zu rechnen.

Noch keine klaren Informationen gibt es zur geforderten Verlängerung des Superbonus von 110 Prozent (siehe dazu unser Rundschreiben Nr. 21 vom 24.09.2020), welche laut derzeitigem Stand, mit Ende 2021 auslaufen würde – es ist wohl auch hier mit einer Verlängerung zu rechnen.

Verbot der elektronischen Rechnung im Gesundheitswesen auch für 2021

Wie auch für das Jahr 2020 dürfen all jene Subjekte, die zur Übermittlung der Arzt- bzw. Gesundheitsleistungen an das System der Gesundheitskarte („sistema tessera sanitaria STS“) verpflichtet sind (wie Ärzte, Apotheken, Optiker, Psychologen, Tierärzte usw.) auch für das Jahr 2021 für diese Leistungen aus Datenschutzgründen keine elektronischen Rechnungen ausstellen. Andere Rechnungen, die keine Arzt- bzw. Gesundheitsleistungen betreffen, nicht an Privatpersonen fakturiert werden und somit nicht an das System der Gesundheitskarte gemeldet werden müssen, sind jedoch in elektronischer Form zu versenden.

Wichtig ist es hier nochmals zu erwähnen, dass ab 01.01.2020 Arztspesen von natürlichen Personen in der Steuererklärung nur noch dann absetzbar sind (Abzug im Ausmaß von 19% von der Bruttosteuer IRPEF), wenn die Zahlungen mit rückverfolgbaren Zahlungsmitteln erfolgt sind. Von dieser Bestimmung ausgenommen sind der Kauf von Medikamenten, medizinischen Produkten (wie z.B. Sehbrillen, Linsen, Hörgeräte) und Leistungen von mit dem nationalen Gesundheitswesen SSN konventionierten Ärzten.

Wichtig ist es hier nochmals zu erwähnen, dass ab 01.01.2020 Arztspesen von natürlichen Personen in der Steuererklärung nur noch dann absetzbar sind (Abzug im Ausmaß von 19% von der Bruttosteuer IRPEF), wenn die Zahlungen mit rückverfolgbaren Zahlungsmitteln erfolgt sind. Von dieser Bestimmung ausgenommen sind der Kauf von Medikamenten, medizinischen Produkten (wie z.B. Sehbrillen, Linsen, Hörgeräte) und Leistungen von mit dem nationalen Gesundheitswesen SSN konventionierten Ärzten.

Pflicht der elektronischen Registrierkasse

Ab 01. Jänner 2021 müssen nun auch MwSt-Subjekte mit einem Jahresumsatz unter Euro 400.000 verpflichtend die Tageseinnahmen mit einer elektronischen Registrierkasse übermitteln.

Für die Anschaffung bzw. Anpassung steht für die Jahre 2019 bzw. 2020 ein Steuerguthaben von 50% mit einem Maximalbetrag von Euro 250 (Euro 50 bei Anpassung) pro Registrierkasse zu.

Hinweis: das Guthaben steht nur für Ausgaben zu, welche bis Ende 2020 auch effektiv gezahlt wurde – wer das Steuerguthaben also nutzen möchte, muss die Zahlung der Rechnung noch innerhalb 31. Dezember 2020 vornehmen.

Für die Anschaffung bzw. Anpassung steht für die Jahre 2019 bzw. 2020 ein Steuerguthaben von 50% mit einem Maximalbetrag von Euro 250 (Euro 50 bei Anpassung) pro Registrierkasse zu.

Hinweis: das Guthaben steht nur für Ausgaben zu, welche bis Ende 2020 auch effektiv gezahlt wurde – wer das Steuerguthaben also nutzen möchte, muss die Zahlung der Rechnung noch innerhalb 31. Dezember 2020 vornehmen.

Anpassung der Registrierkassen für die Lotterie mit Kassenzettel

Wie bereits mit unserem Rundschreiben Nr. 19 vom 22.11.2019 ausführlich berichtet, hätten die Registrierkassen bereits innerhalb 01. Jänner 2020 an die geplante Lotterie der Kassenzettel angepasst werden müssen – dies wurde dann auf das Jahr 2021 aufgeschoben. Diese technische Anpassung der Registrierkasse hat jetzt also innerhalb 01. Jänner 2021 zu erfolgen. Ziel dieser Maßnahme ist es, den volljährigen Personen (Subjekte ohne MwSt-Nummer) für das Verlangen eines Handelsbeleges (oder einer Rechnung) mit der Teilnahme an einer Lotterie der Einnahmenagentur zu belohnen und damit einen Anreiz zu bieten, dass der Konsument für sämtliche Einkäufe einen Handelsbeleg fordert. Für die Teilnahme an der Lotterie ist es laut aktuellem Entwurf des Haushaltsgesetzes 2021 zusätzlich notwendig, dass die Zahlungen ausschließlich elektronisch mittels Bancomat oder Kreditkarte erfolgen (also keine Barzahlungen). Auch der Händler nimmt seinerseits an der Ziehung teil und kann eine Prämie gewinnen.

Aus Datenschutzgründen darf für die Lotterie nicht die Steuernummer verwendet werden, sondern die interessierten Kunden müssen sich online über das Portal der Einnahmenagentur für die sogenannte Lotterie registrieren und erhalten einen persönlichen „Lotteriekodex“, welcher dann dem Händler vorzulegen ist. Die Beantragung des „Lotteriekodex“ stellt für den Konsumenten keine Pflicht dar, sondern ist nur dann notwendig, wenn der Konsument an der Lotterie teilnehmen will. Die Prämien aus den Verlosungen sind zur Gänze von der Steuer befreit.

Die Unternehmen mit Tageseinnahmen (Registrierkassen) müssen also noch innerhalb 31. Dezember 2020 ihre Kassensysteme um ein Lesegerät erweitern (falls nichts bereits vorgesehen), mittels welchem der „Lotteriekodex“ eingelesen werden kann. Am Ende eines jeden Tages müssen dann auch diese Daten telematisch an die Einnahmenagentur versendet werden.

Falls ein Unternehmen seinen Kunden ab 1. Jänner 2021 nicht die Möglichkeit bietet, den Lotteriekodex bei den Einkäufen einzulesen so besteht für den Kunden die Möglichkeit diesen Umstand der Einnahmenagentur zu melden. Diese Meldungen werden von der Einnahmenagentur und der Finanzpolizei für die Analyse und Planung der Steuerkontrollen verwendet – es sind zwar keine Geldstrafen vorgesehen, allerdings kann sich das Risiko einer Steuerkontrolle erhöhen, falls man den Kunden nicht die Möglichkeit bietet den Lotteriekodex einzulesen.

Wir empfehlen Ihnen, den Lieferanten Ihrer Registrierkassa zu kontaktieren, um sich zu vergewissern, dass Ihre Kassa die entsprechenden Funktionen (Lesegerät) unterstützt bzw. vorsieht.

Aus Datenschutzgründen darf für die Lotterie nicht die Steuernummer verwendet werden, sondern die interessierten Kunden müssen sich online über das Portal der Einnahmenagentur für die sogenannte Lotterie registrieren und erhalten einen persönlichen „Lotteriekodex“, welcher dann dem Händler vorzulegen ist. Die Beantragung des „Lotteriekodex“ stellt für den Konsumenten keine Pflicht dar, sondern ist nur dann notwendig, wenn der Konsument an der Lotterie teilnehmen will. Die Prämien aus den Verlosungen sind zur Gänze von der Steuer befreit.

Die Unternehmen mit Tageseinnahmen (Registrierkassen) müssen also noch innerhalb 31. Dezember 2020 ihre Kassensysteme um ein Lesegerät erweitern (falls nichts bereits vorgesehen), mittels welchem der „Lotteriekodex“ eingelesen werden kann. Am Ende eines jeden Tages müssen dann auch diese Daten telematisch an die Einnahmenagentur versendet werden.

Falls ein Unternehmen seinen Kunden ab 1. Jänner 2021 nicht die Möglichkeit bietet, den Lotteriekodex bei den Einkäufen einzulesen so besteht für den Kunden die Möglichkeit diesen Umstand der Einnahmenagentur zu melden. Diese Meldungen werden von der Einnahmenagentur und der Finanzpolizei für die Analyse und Planung der Steuerkontrollen verwendet – es sind zwar keine Geldstrafen vorgesehen, allerdings kann sich das Risiko einer Steuerkontrolle erhöhen, falls man den Kunden nicht die Möglichkeit bietet den Lotteriekodex einzulesen.

Wir empfehlen Ihnen, den Lieferanten Ihrer Registrierkassa zu kontaktieren, um sich zu vergewissern, dass Ihre Kassa die entsprechenden Funktionen (Lesegerät) unterstützt bzw. vorsieht.

Zahlung der Mieten innerhalb 2020 für Steuerguthaben von 60 Prozent

Wie bereits mit unserem Rundschreiben Nr. 12 vom 15.06.2020 ausführlich berichtet hat die Neustartverordnung (GD Nr. 34 vom 19.05.2020) ein Steuerguthaben von 60 Prozent für die gezahlten Monatsmieten für die Monate März, April, Mai und Juni 2020 vorgesehen - für Südtirol ist aufgrund des Notstandes durch den Vaia-Sturm kein Umsatzrückgang nachzuweisen. Betroffen sind gewerbliche Mieten, welche von Unternehmen und Freiberuflern (auch Sozietäten) getragen werden, wobei auch die Kleinstunternehmen („forfetari“) und Landwirte anspruchsberechtigt sind.

Die Verrechnung erfolgt im Zahlungsvordruck F24 und muss ausschließlich mittels Entratel erfolgen (Homebanking ist nicht zulässig) – die Guthaben wurden größtenteils bereits von unserem Büro mit anderen Steuern verrechnet. Die Verrechnung des Guthabens kann auch noch im Jahr 2021 erfolgen, wichtig ist jedoch, dass die entsprechenden Monatsmieten bis zum Jahresende 2020 effektiv gezahlt werden.

Die Verrechnung erfolgt im Zahlungsvordruck F24 und muss ausschließlich mittels Entratel erfolgen (Homebanking ist nicht zulässig) – die Guthaben wurden größtenteils bereits von unserem Büro mit anderen Steuern verrechnet. Die Verrechnung des Guthabens kann auch noch im Jahr 2021 erfolgen, wichtig ist jedoch, dass die entsprechenden Monatsmieten bis zum Jahresende 2020 effektiv gezahlt werden.

Rechnung Privatnutzung Pkw

Falls betriebliche Pkws den Arbeitnehmern zur Privatnutzung zur Verfügung gestellt werden, ist der Pauschalbetrag laut den ACI-Tarifen in Rechnung zu stellen und bis Ende des Jahres zu begleichen – ausgenommen sind Pkws, deren Gebrauch über den Lohnstreifen als Sachentlohnung abgerechnet wird.

Aufzeichnungen der Eingangsrechnungen und Vorsteuerabzug zum Jahresende

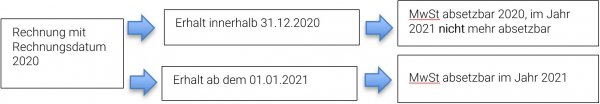

Nachdem gegen Jahresende besondere Fristen für die Aufzeichnung der Eingangsrechnungen zu berücksichtigen sind, fassen wir die diesbezüglichen Bestimmungen kurz zusammen:

Bei der Registrierung der Eingangsrechnungen ist bekanntlich das Datum der Umsatzerbringung, also das Rechnungsdatum ausschlaggebend und nicht das Versand- oder Erstellungsdatum der Rechnung. Beispiel: Eine Rechnung wird mit Rechnungsdatum 28.09.2020 ausgestellt und kann innerhalb 12 Tagen bis zum 08.10.2020 über den SDI-Kanal versendet werden. Die innerhalb 08.10.2020 erhaltene Rechnung kann bis zum 15.10.2020 registriert werden und somit noch in der MwSt-Abrechnung des Monats September berücksichtigt werden. Diese Regel gilt nur für die periodischen MwSt-Abrechnungen im Laufe des Jahres.

Eine Ausnahme gilt hingegen für Eingangsrechnungen zum JAHRESENDE. Hier gilt der Grundsatz, dass die Vorsteuer für Rechnungen nur im Jahr des Erhalts abgezogen werden kann. (Rundschreiben der Einnahmenagentur Nr. 1/E vom 16. Jänner 2018). Man hat in diesem Falle auf den Rechnungseingang beim SDI-Kanal zu achten.

Bei der Registrierung der Eingangsrechnungen ist bekanntlich das Datum der Umsatzerbringung, also das Rechnungsdatum ausschlaggebend und nicht das Versand- oder Erstellungsdatum der Rechnung. Beispiel: Eine Rechnung wird mit Rechnungsdatum 28.09.2020 ausgestellt und kann innerhalb 12 Tagen bis zum 08.10.2020 über den SDI-Kanal versendet werden. Die innerhalb 08.10.2020 erhaltene Rechnung kann bis zum 15.10.2020 registriert werden und somit noch in der MwSt-Abrechnung des Monats September berücksichtigt werden. Diese Regel gilt nur für die periodischen MwSt-Abrechnungen im Laufe des Jahres.

Eine Ausnahme gilt hingegen für Eingangsrechnungen zum JAHRESENDE. Hier gilt der Grundsatz, dass die Vorsteuer für Rechnungen nur im Jahr des Erhalts abgezogen werden kann. (Rundschreiben der Einnahmenagentur Nr. 1/E vom 16. Jänner 2018). Man hat in diesem Falle auf den Rechnungseingang beim SDI-Kanal zu achten.

Beispiele:

- Rechnungsdatum 20.12.2020, Empfang der Rechnung über den SDI-Kanal innerhalb 31.12.2020, Absetzbarkeit der MwSt im Dezember 2020 bzw. im IV. Trimester 2020 bei trimestraler Abrechnung, im Jahr 2021 darf die MwSt einer Rechnung mit Rechnungsdatum 2020 und Erhalt 2020 hingegen nicht mehr abgezogen werden.

- Rechnungsdatum 30.12.2020 Empfang der Rechnung über den SDI-Kanal innerhalb 02.01.2021, Absetzbarkeit der MwSt im Jänner 2021 bzw. innerhalb des Jahres 2021.

Rechnungen bzw. Aufwände welche mit 2021 verbucht werden, kompetenzmäßig aber noch das Jahr 2020 betreffen, müssen für die Bilanzerstellung und für die Steuerberechnung buchhalterisch abgegrenzt werden.

Empfehlung: Für die zum Jahresende noch zu erhaltenen Rechnungen mit einem größeren Rechnungsbetrag ist es zwecks eines zeitgerechten MwSt-Abzuges somit sinnvoll, vorab die Lieferanten auf eine elektronische Übermittlung der Rechnungen noch innerhalb Dezember 2020 hinzuweisen (dadurch erspart man sich dann auch die buchhalterische Abgrenzung der Rechnung).

Büro Aichner

Ihre Wirtschaftsprüfer, Steuerberater und Arbeitsrechtberater in Südtirol / Italien